例如21年2月、5月、9月、11月都試過。投資之前應該諗清楚風險承受能力,高追之前應該要做好坐艇嘅心理準備。

Leveraged ETF介紹篇

前言

受到全倉TQQQ巴打啟發,2021年4月開始留意Leveraged ETF (槓桿ETF)依樣嘢。5月中開咗開咗post講leveraged ETF。

當時TQQQ股價仲係99.15,開第二個post嗰陣係141.79,開第三個post嗰陣係150,第四個post係170,第五個post係168,第六個post係160.84。

而家係150.08,即管睇吓之後點發展。

由年初至今經歷多次回調,TQQQ, UPRO仍然頻頻破頂、越戰越勇。

同一時間ARKK浮浮沉沉、GME距離高位仲有一大段距離,一眾中概股長跌長有。

依個post會解釋乜嘢係leveraged ETF,同埋TQQQ點解咁勁。

依份Google doc會有最update同最完整嘅文章:

https://outliersecon.page.link/EkNy

之前嘅post:

Leveraged ETF 討論區

https://lih.kg/2518419

Leveraged ETF 討論區 (2)

https://lih.kg/2714659

Leveraged ETF 討論區 (3)

https://lih.kg/2751539

Leveraged ETF 討論區 (4)

https://lih.kg/2762952

Leveraged ETF 討論區 (5)

https://lih.kg/2776162

Leveraged ETF 討論區 (6)

https://lih.kg/2788964

全倉TQQQ巴打嘅文章,我就係受到依篇文啟發:

【數學+歷史分析】 Leveraged ETF 可否長揸?

https://lih.kg/2409324

如果太多數學睇唔明,skip咗都無所謂。

如果太多數學睇唔明,skip咗都無所謂。

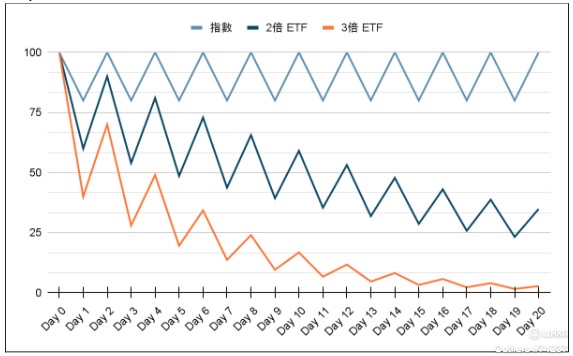

,依個就係volatility decay。

,依個就係volatility decay。

凡事太盡,緣份勢必早盡

凡事太盡,緣份勢必早盡