玩TQQQ千萬不要ALL IN 附資產配置教學

洪震南

299 回覆

220 Like

17 Dislike

Lm

Lm

我呢個方法正是要求波動中賺錢,且又要減低下行時放大傷害

明白多左

即係假設如果我唔加錢

就係15600x1.065=16614,如果超出左我就抽錢走,再按比例分佈

然後4月就16614x1.065,超出又抽錢走再按比例分佈

然後一直每季重覆一次?

即係假設如果我唔加錢

就係15600x1.065=16614,如果超出左我就抽錢走,再按比例分佈

然後4月就16614x1.065,超出又抽錢走再按比例分佈

然後一直每季重覆一次?

好簡單 四個字

量力而為

量力而為

睇左幾次,明明地,仲想請教

1. 30%不出場兩次

呢個定律仲係有少少唔明

觸發機制係點?

2. 係咪股票升多過50%,就再rebalance過去債券,鎖盈利先?

3. 如果債券已經轉晒做股票咁點算?

1. 30%不出場兩次

呢個定律仲係有少少唔明

觸發機制係點?

2. 係咪股票升多過50%,就再rebalance過去債券,鎖盈利先?

3. 如果債券已經轉晒做股票咁點算?

正確

唔明 但好似好西利

當然可以留錢

是的,利用信號線去高賣低買

lm

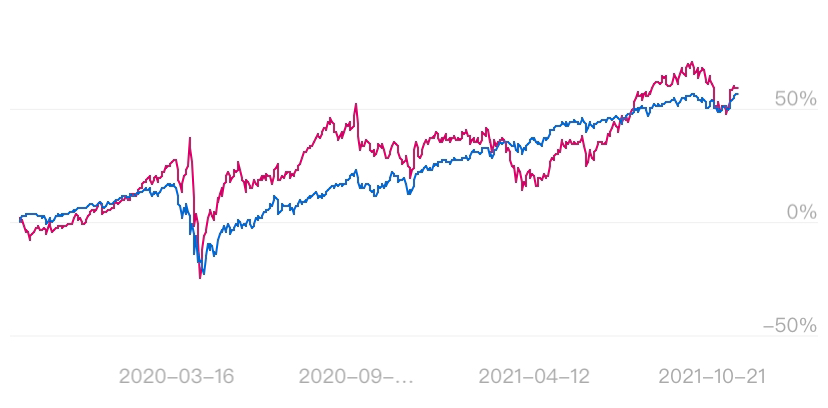

藍色係S&P

黑色係債同qqq 3x leverage,用adaptive parity 做strategy to rebalance every month

佢地分別係近一年同2019年開始既performance。利申咗先:係年頭走曬債,全倉stock 。之後照做當experiment.

你會睇到債近排都收收地皮,搞到個portfolio performance 都食曬屎,連voo 都跑唔贏。但你望返係20年佢係大勝,完全跑贏大講幾倍。The underlying logic is because of a robust QE and the low interest rate.

In anyway, I don’t buy into the view that we should buy too many bonds in an era of rising interest rate. But I do agree with buy low sell high, using two asset classes to swing and rebalance. Cash could be a better choice over bond imo tho.

簡單d講係咪拉上補下

債券只係暫停存放 因為我地每季都移動資金,並非每年再平衡 所以影響不算太大, 債券方面係其次最主要係我呢個方法係降低下行x3嘅傷害, 只要保存到購買力揸現金也可以

戰術上減低下行傷害嘅時候有足夠嘅現金買,就可以無視所謂時間衰變

戰術上減低下行傷害嘅時候有足夠嘅現金買,就可以無視所謂時間衰變

根本唔使搭債券,你就Tqqq搭現金,自己定期against個人總資產rebalance就得

減少複式增長嘅威力, 但可以避免total lost

我作為教徒,當然係90%資產tqqq

減少複式增長嘅威力, 但可以避免total lost

我作為教徒,當然係90%資產tqqq

留名

有冇咩方法可以快速檢視賣出買入信號

喺漫步華爾街見過樓主既方法

一直想跟但係唔知要點樣計

有冇啲可以一勞永逸嘅方法

喺漫步華爾街見過樓主既方法

一直想跟但係唔知要點樣計

有冇啲可以一勞永逸嘅方法

All in qqq/voo囉

第1 項季與季之間升50% 重新配置, 50% 點計

如果跌到債券冇得補去股度,由股度拎出嚟reset 返個比例?

如果跌到債券冇得補去股度,由股度拎出嚟reset 返個比例?

資產配置最重要跌少一半已經贏

90%沒辦法降低下行時槓桿帶來傷害 而且保留唔到購買力係低位時掃貨

90%沒辦法降低下行時槓桿帶來傷害 而且保留唔到購買力係低位時掃貨