美股認真討論區 MMMDXIV

紫式ぼう

1001 回覆

2 Like

1 Dislike

第 1 頁第 2 頁第 3 頁第 4 頁第 5 頁第 6 頁第 7 頁第 8 頁第 9 頁第 10 頁第 11 頁第 12 頁第 13 頁第 14 頁第 15 頁第 16 頁第 17 頁第 18 頁第 19 頁第 20 頁第 21 頁第 22 頁第 23 頁第 24 頁第 25 頁第 26 頁第 27 頁第 28 頁第 29 頁第 30 頁第 31 頁第 32 頁第 33 頁第 34 頁第 35 頁第 36 頁第 37 頁第 38 頁第 39 頁第 40 頁第 41 頁

我表示好無奈

下星期又龍升

2012年開始升

*你2024年先喺度高J

*你2024年先喺度高J

但2012個USD JPY同而家既USD JPY

吉sir : n card 2.0, u think u

xg定期存款約為9.43萬億元, 大部分都係冇學識嘅廢老揸嘅, 佢哋最鍾意嘅發達方程式就係買磚頭

https://lih.kg/3641632

- 分享自 LIHKG 討論區

xg定期存款約為9.43萬億元, 大部分都係冇學識嘅廢老揸嘅, 佢哋最鍾意嘅發達方程式就係買磚頭

https://lih.kg/3641632

- 分享自 LIHKG 討論區

msci Japan USD dollar 嗰度上升軌都係2012年

日本真係好舒服

Kol就係咁 邊到升就講邊到

假膠真係唔係問題 問題係又唔好笑又煩

買邊隻好

有啲人冇自覺唔識尷尬

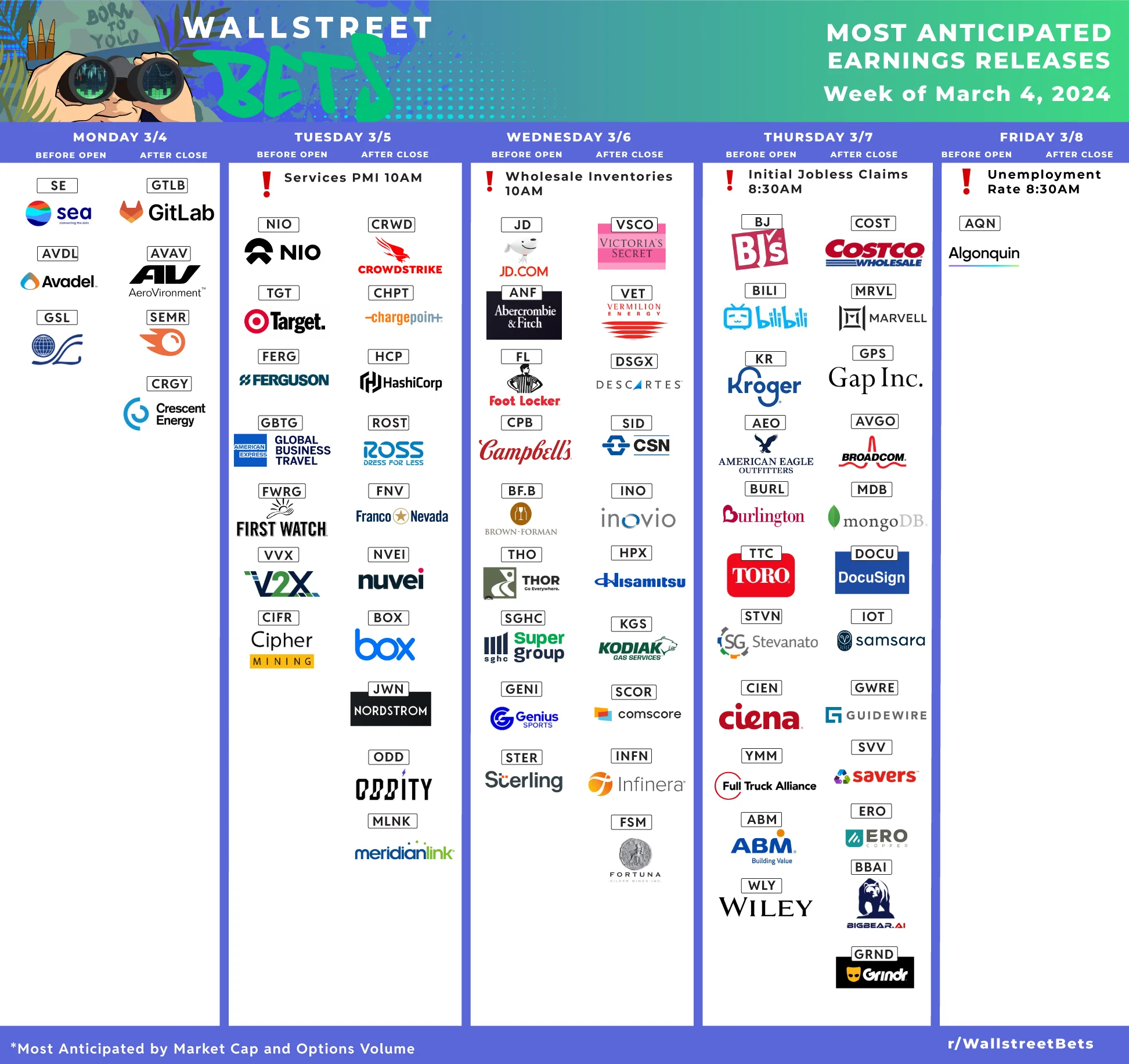

SE -15% 起跳

承你貴言

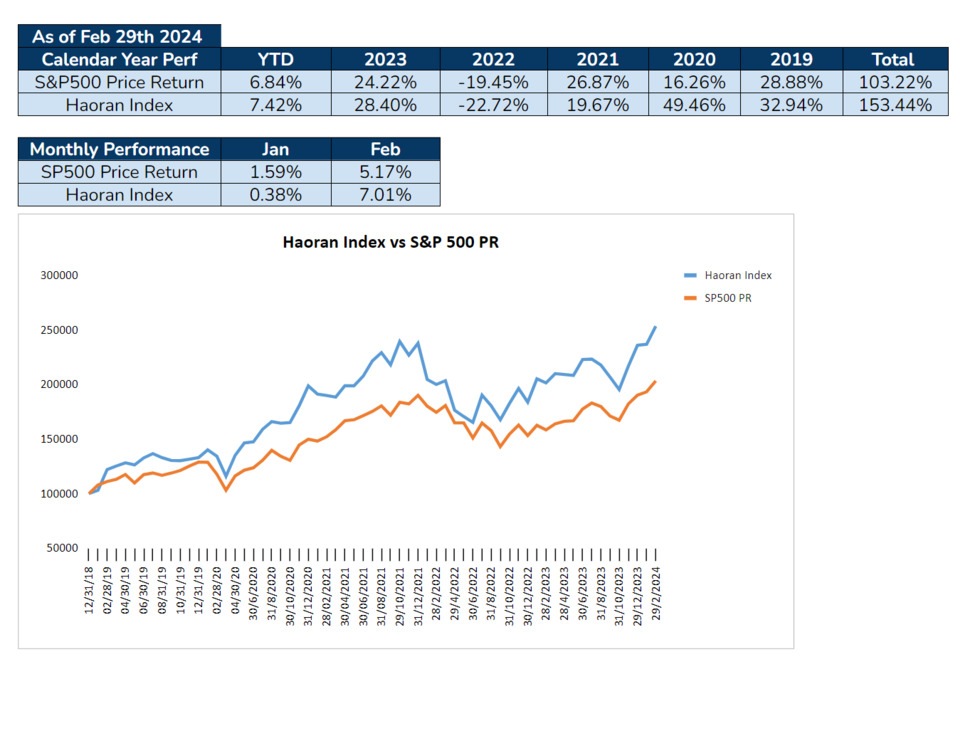

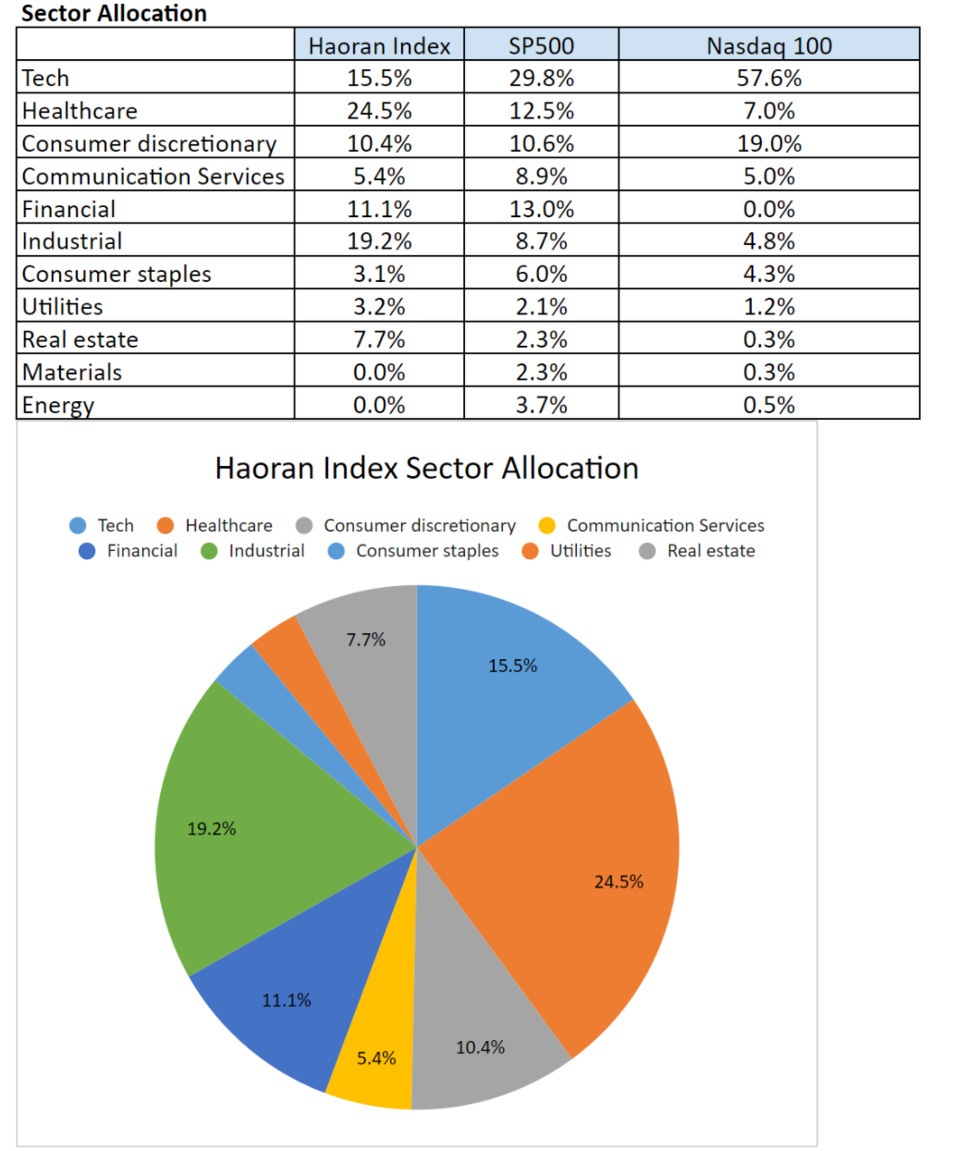

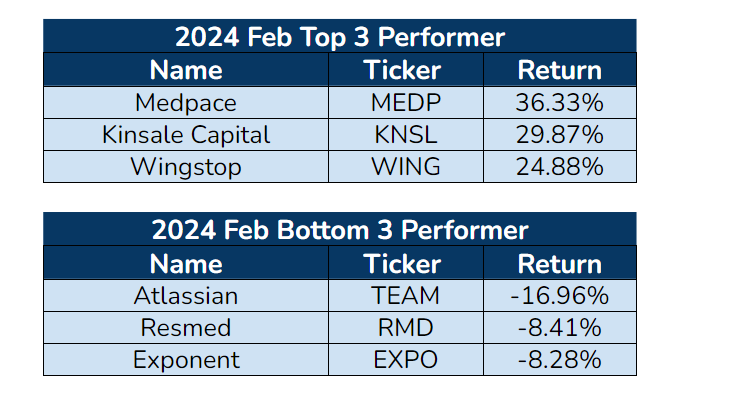

2月大盤繼續著強勁的勢頭, Dow 30 上漲2.21%, Sp500 +5.17%, Nasdaq Comp +6.12%. Haoran Index表現出色,上漲7.01%。從年初到現在,Sp500的總收益為6.84%, Haoran Index 則為7.42%. 從2019年分享組合開始,Sp500的收益為103.22%, Haoran Index 則為153.44%

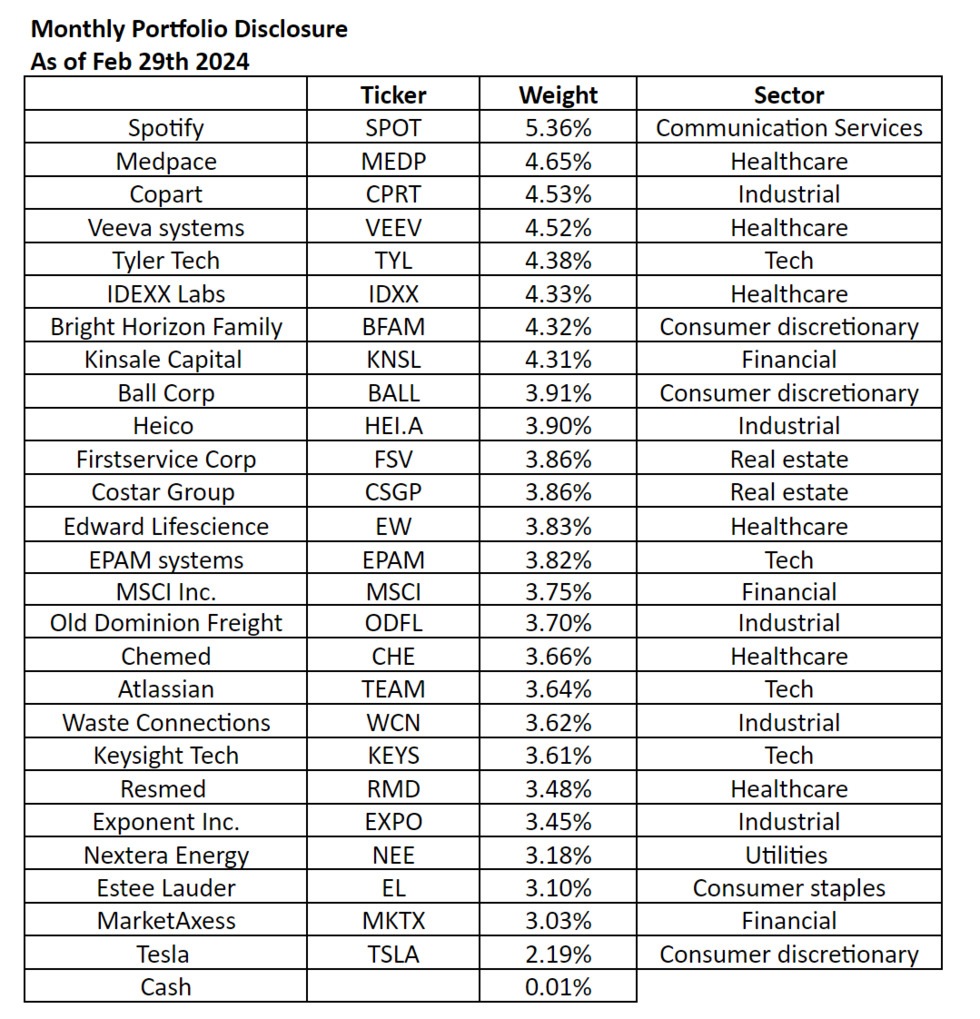

在過去的一個月,組合非常活躍,做了兩個成分股更迭,以及一些個股倉位加減,如下:

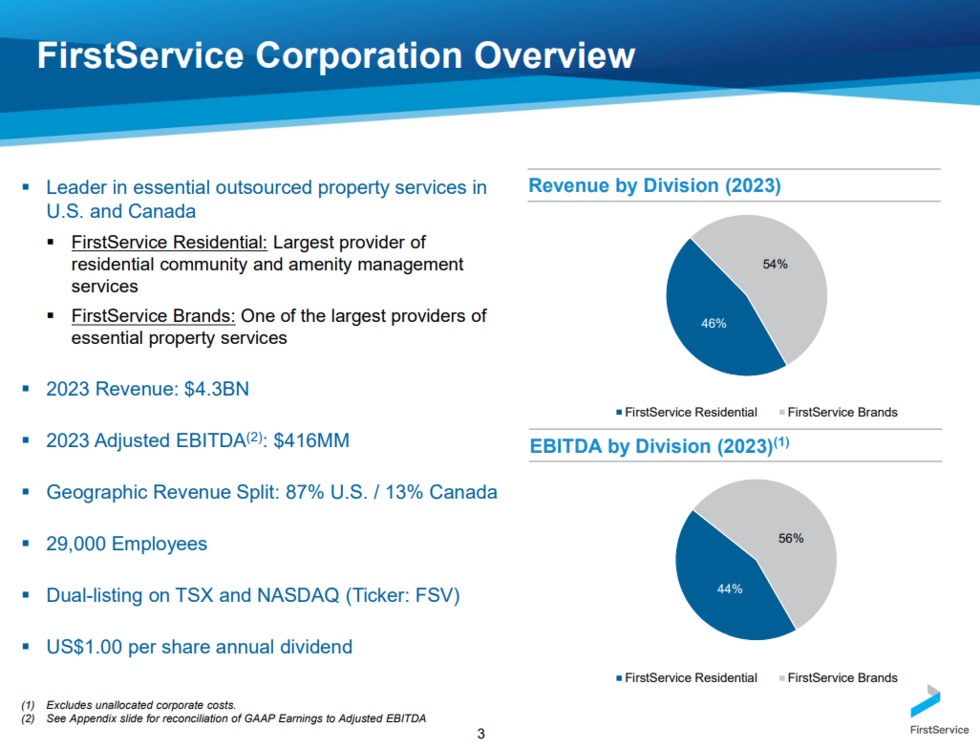

- 賣掉了E-Commerce巨頭Shopify, 以騰出位置給房地產管理行業的巨頭Firstservice Corp (FSV)

- 賣掉了過去三年組合里表現第二的炸雞店Wingstop, 以騰出位置給易拉罐產商Ball Corp.

- 削減了一些表現出色的Medpace

- 上述交易騰出的額外現金,加倉了MarketAxess, Nextera Energy , Estee lauder, Exponent ,Tesla

其實想要賣掉Shopify這件事情我已經計劃了好幾個月了。在2022年科技泡沫破碎後,市場把這個世界級公司以白菜的價格送到了我的面前,讓我不得不接受. 經過這1年來的增長,它已經佔到我總資產很大的比例, 與此同時AI 噱頭讓市場對科技公司充滿了幻想的情緒,這個時間點削減Shopify比例,順理成章. Haoran Index 從2019年分享以來,就從來不是一個高大上,科技感十足,需要蹭熱度,或者靠一兩個公司才能有收益的組合,Shopify為別人騰位置,並不是對這個公司質量的否定,只是離開了本不屬於它的組合而已。

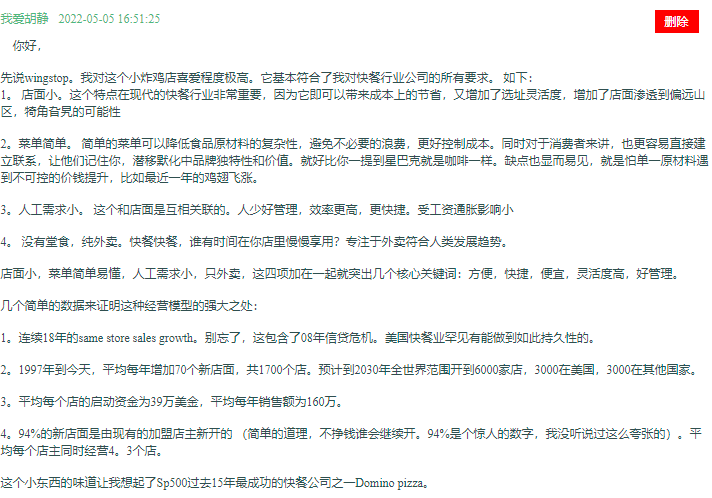

如果說Shopify 自始至終就只是個短暫的過客,Wingstop 則被我一直看作是組合核心成員。關注我很久的朋友可能還記得,我是在2020年將它加入到組合的,當時的價格是131塊錢左右。後來因雞翅價格大漲,以及CEO Charlie Morrisson 被Salad公司Sweetgreen 挖走,無數股票被變賣,Wingstop曾一度跌到過73塊錢一股。在市場最恐慌的時期,我曾經給一個絕望的網友寫過這麼一段話(不知道他是否堅持到了今天361塊錢一股):

直到今天,我對於Wingstop的投資邏輯和喜愛,都沒有絲毫的改變,而唯一改變的是,我不再能看明白市場對它的估值。你們都知道,我一直以來對估值的容忍度極高,因為經驗告訴我一分價錢一分貨。但同樣的經驗也告訴我,任何東西都有個界限,當一個公司的估值高到超出我自己認知範圍之外的時候,這個錢我也就掙不到了. 我希望,也相信有一天Wingstop會回到我能看得明白的估值範圍,但如果最終事與願違,我也接受。沒那認知就是沒那認知,能力不足,掙不到就是掙不到。

聊兩個「舊人」,我都能寫這麼多,那兩個「新人」我自然也不能虧待了。

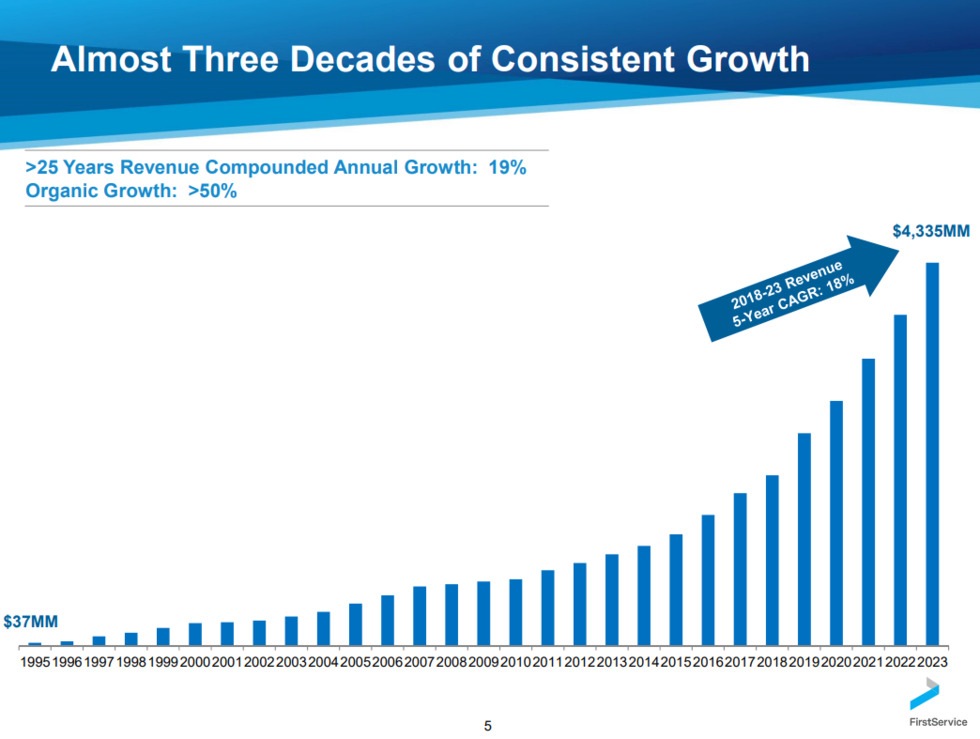

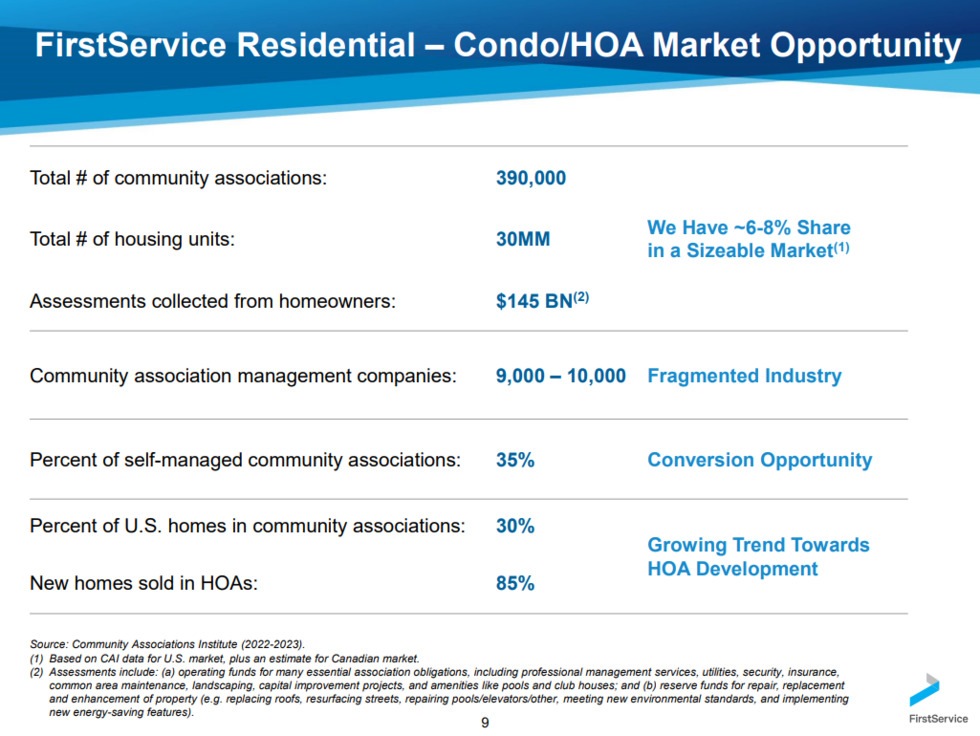

先從Firstservice 說起。這個公司你們應該有印象,它是我Haoran Canadian index 的核心成員。因為是加拿大公司,近水樓台,我對它的熟悉程度極高,是為數不多我從IPO 就買了的股票。這家公司成立於1988年,創始人是加拿大地產行業的傳奇人物Jay Hennick. 它在這個行業40年,同時創造了兩個上市公司(Firstservice 和Collier international),且都是過去10年,加拿大股市股價表現最好的公司之一。Firstservice 的主營業務是為各種高級Condo 提供管理服務,這其中包括前台,保安,Janitor, 泳池維護,粉刷,火警系統安裝,等等... 不同於大部分靠leverage 購買房產,吃房租,再轉手倒賣房產的重資產公司,Firstservice 是房產行業里為數不多的輕資產服務型公司。由於高級公寓很多都基於Homeowner Association (HOA)的模式,由HOA收取管理費,統一使用固定的合作夥伴,Firstservice提供的管理服務幾乎很難隨便取消或者被取代。 這也解釋為什麼在2008-09 美國經濟危機的時候,無數房產公司倒閉,而Firstservice的業務非但沒有下滑,反而增長了3%. 在我眼裡Firstservice是我最愛的那種掛著羊頭賣狗肉的公司. 90%的業務在美國,但總部在加拿大;深處重資產,週期性的行業,卻提供者輕資產,防守型服務.

對於未來的增長展望,我覺得空間和能見度都是非常高的.從宏觀角度,我不只一次聊過美國房產市場結構性的機遇. 到2030年,美國將有接近7000萬的千禧一代,大部分作為First home buyer,他們對房產市場需求的助力將是無與倫比的。從微觀角度,Firstservice所處的管理行業大而散,第一龍頭Firstservice 也僅僅才6%的市場份額,排名第二大的預估是它10分之一的規模。這種在玩家眾多,但只有一個超級龍頭的行業,往往會出現強者越強的局面。Firstservice 靠本身的增長和收購帶來的增長,可以將統治優勢繼續擴大化10年以上。Tyler, Roper, Costar, Danaher, Idexx, 這些各自行業過去20年的變態,都是靠這種悄悄收購,逐漸走到今天這個位置的。

接下來是Ball Corp. 你喝酒麼,喝能量飲料麼,喝汽水兒麼,吃罐頭麼?如果你有這樣的習慣,那你大概率都是在不經意間使用著Ball的產品。Ball是全球最大的易拉罐產商,大概佔全球40%的市場份額. 嗯你沒有看錯,全球每天這麼多易拉罐被使用和回收,差不多一半是出自Ball之手。

Ball的business 簡單易懂,原材料是鋁,做成易拉罐,賣給各種食品公司. 易拉罐使用後,垃圾處理公司回收,再被Ball低價收購,再做成易拉罐,再賣. 年銷售額140億美金,拋去各種費用和利息,5%的淨利潤. 利息少,人工成本低的時候能到7%,差的時候3%,基本你可以理解為每賣一塊錢易拉罐能掙5分錢,薄利多銷。 由於人類長期的趨勢一定是用更環保的鋁製品逐漸代替塑料的使用,且Ball的客戶都是慢牛食品行業,所以論可持續性,Ball是可以上教科書的。順便說一嘴,Ball存在了144年....

那為什麼現在Ball 到今天才出現在Haoran Index 組合里?答案是我等了8年的雷,終於爆了。Ball從00年那段時期發展得很平穩健康,在自己的一畝三分地,不斷增加市場份額。可到2010年以後,突然間沈迷於借債投資自己的軍工分部.誠然,這個公司的鋁製品技術在過去的50年為美國航空業和軍工業提供了無數的支持,但這個公司終究是個食品材料公司,這是他們最大的expertise。關注我的朋友都知道,我一直以來的投資理念就是術業有專攻,我對於所有廚子看兵法的管理層決策都持懷疑態度。過往的經驗也無數證明瞭,這個世界上跨行業收購,十有八九都是以失敗告終.前有HP,後有最近宣佈停止電車研發的Apple. 舉債收購,那更是作死中的作死. Ball 基本觸碰了我所有的投資雷區,即使我再喜歡它的易拉罐生意,我也沒敢碰,只能望股價增長而興嘆。直到2022年通脹上漲,美聯儲大幅提升利率,所有累積了7-8年的頑疾,終於凸顯出來。利息成本升高,人工成本控制不住,金屬價格也翻倍,同時疫情期間啤酒飲料銷量的爆發式增長回歸正常,這一切的問題,直接壓垮了Ball的股價。Down 50%, 原CEO離任,管理層換了一大批. 我知道這個公司離自己越來越近,但依然對高額債務心存忌憚。直到去年年底,新CEO Dan Fisher宣佈和BAE Systems 達成協議,以43億的價格出售自己的軍工分部(在我看來是極好的價格),將得到的現金分為三部分使用:一是大幅度還債 ,二是積極回購自己的股票,三是重新將重點放到核心業務易拉罐上來。 這一下就點到我心坎里了. 債務風險解除,廚子重新將精力花到研究食譜上,同時還在給我信號股價被低估了,剩下的短期需求下滑什麼的,在我眼裡不是問題,好解決.

在這個市場有些瘋癲的節點,賣掉我看不明白估值的wingstop, 買入我等了無數年的暗戀對象,還沒離開食品行業,還增加了組合的防守屬性,我覺得挺符合邏輯的. 行吧,就這麼乾.

合版塊兒變化來自於成分股變化。科技比例終於降低到我舒服的15%。

紅黑榜沒啥聊的

本月的閒聊是AI?我是不是不聊AI就out了?得,蹭波熱度吧。

今期佢推個2隻firstservice 同Ball 我覺得麻麻

smci call

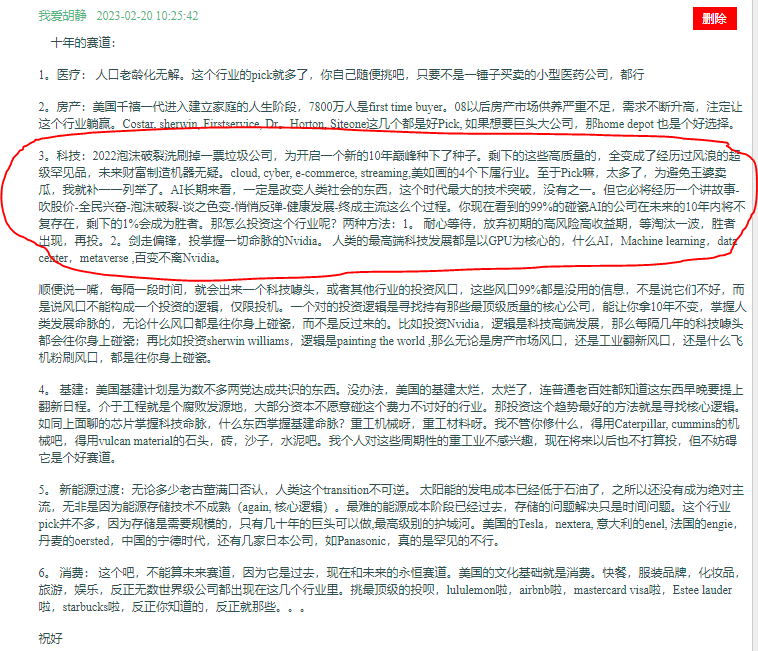

就像我說的,任何偉大科技的最終成功都必將經歷一個萌芽,得到關注,瘋狂,幻想,泡沫,破裂,淘汰,健康發展,大成,這樣一個週期。泡沫它不是一個貶義詞,恰恰相反,它是一切行業發展的基礎。如果沒有泡沫,就不會有資金的湧入,也就不會有行業後續的發展。很可惜,這個泡沫到健康的週期過程中,會有無數的投資者受傷害。2020年的瘋狂的電車,新能源泡沫已破,淘汰還在繼續,即將進入健康發展期,那接下來AI也逃避不了這個命運. 所有現在碰瓷的假AI 公司,10個有9個會被淘汰,而那些下雙倍,三倍,四倍訂單,無視價格,恐慌式購買Nvidia芯片的科技巨頭們也都會最終發現自己買超了,浪費了很多錢(雖然他們也不在乎,反正放在賬上,不知道往哪裡投資); 而Nvidia也會爽過一波之後,銷量大降,導致股價跌幅50%-60%之間。芯片是週期性行業,50%跌幅很正常,不算事兒這麼簡單的常識應該大家都懂吧。。。。這一切的一切,都是AI 在發展過程中,必將經歷的東西. 作為投資者怎麼辦?就兩種方法:1. 在萌芽期買了不動,拿20年,經過所有泡沫+健康發展週期,掙無數倍; 2. 不聽不看不問不碰,等著泡沫破了,淘汰過程中買入肉眼可見的winner,然後等著. 第一種方法可以讓你吃到最大的收益,但能找到且堅持住的沒幾個人;第二種收益只有第一種的百分之一,但優點是確定性高.收益對於普通人也夠了.

順便說一嘴,我從去年建倉Tesla 到今年把它提到2%的比例,背後的邏輯就是在我看來電車泡沫已破,淘汰正在進行,而勝者已明瞭,比亞迪和Tesla統治前端,寧德時代統治後勤.

順便說一嘴,我從去年建倉Tesla 到今年把它提到2%的比例,背後的邏輯就是在我看來電車泡沫已破,淘汰正在進行,而勝者已明瞭,比亞迪和Tesla統治前端,寧德時代統治後勤.