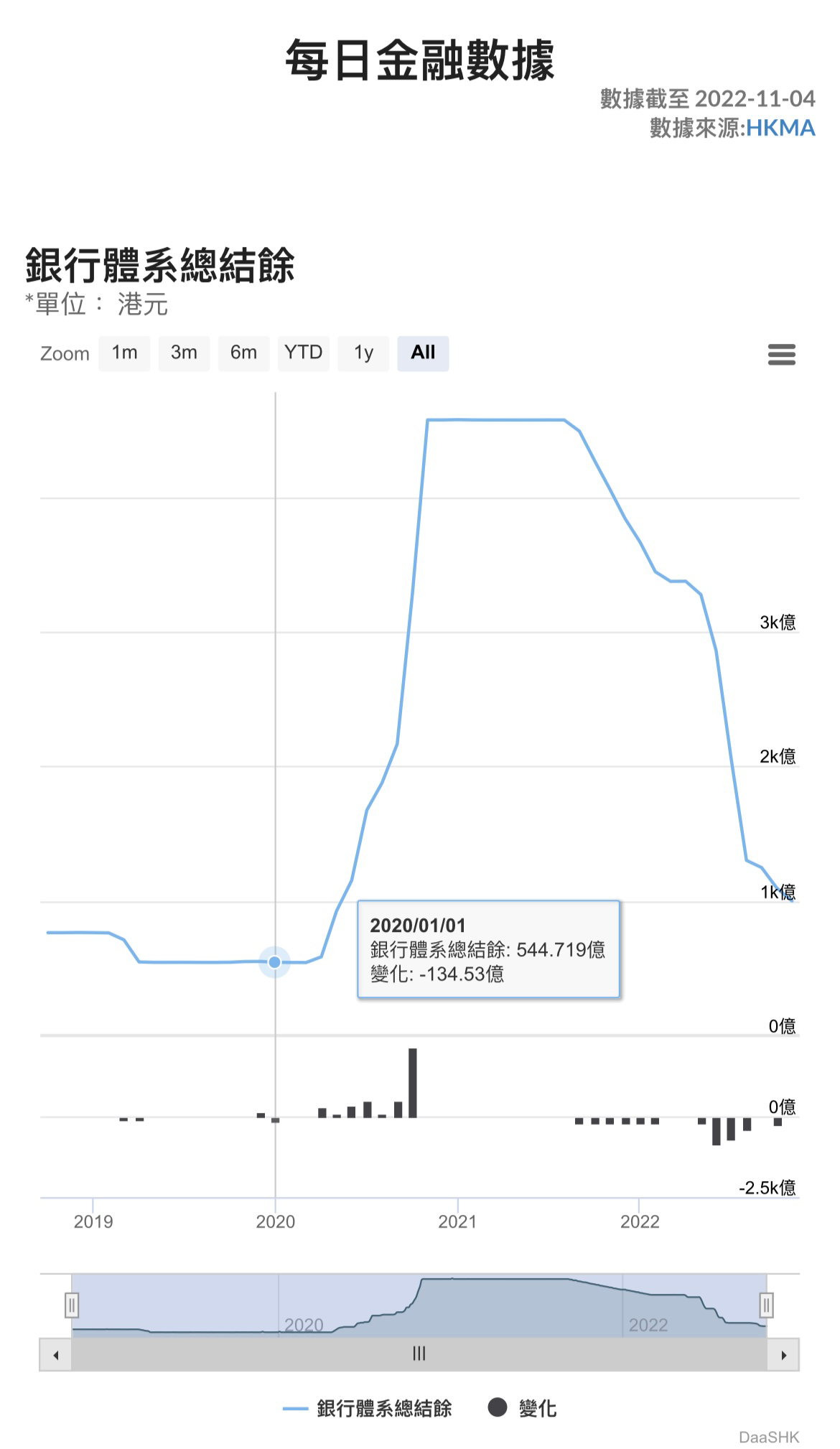

下星期二本港銀行體系結餘將減少至969.77港元

老貓再世_

127 回覆

182 Like

13 Dislike

負責出稿果個炒得啦

要眾籌比銀行了

好撚不安

安已不

多謝香港電台報導

多謝香港電台報導

終於有錢過銀行

變0前會加息

老貓知唔知咩係銀行體系結餘

有冇人持有美金超過身家一半?

快d加息啦

銀行體系結餘意指香港註冊銀行在金管局所開設的戶口,其儲備結餘以及各銀行之間的交易結算餘額。金管局向持牌銀行發出「兌換保證」,銀行結算戶口內的港元可以按聯繫匯率與美元互相兌換。金管局每次承接美元沽盤,銀行體系結餘就會上升,但當有港元沽盤,結餘數字就會下跌。銀行體系結餘加上已發行銀行紙幣總額,構成了貨幣基礎。當結餘數字持續下跌,就代表資金供應趨向緊張。

香港政府在 1983 年推出聯繫匯率制度時,其實並未規定香港註冊銀行要在外匯基金管理局(金管局前身)開設結算戶口,故初時銀行體系結餘並不透明。到 1988 年政府才修改法例,要求香港銀行公會結算所管理的銀行,必須經當時政府的金融科,在外匯基金開設結算戶口。1993 年香港金管局成立,再加強管理金融體系。到 1996 年,香港銀行同業交易實施即時支付結算系統。現時,金管局每個交易日都會把最新銀行體系結餘上載到網站,令運作更透明。

在美元強勢的情況下,香港現時資金不斷流出,由 5 月中到 7 月 22 日,金管局已累計入市 23 次,累計接錢逾 1,720 億元,銀行體系結餘由 5 月中的 3,370 億元,跌至大約 1,600 億元水平。需要澄清的是,銀行體系結餘並不代表香港銀行總存款(截至去年 6 月有 15 萬億港元),更不代表香港人全部身家。銀行體系結餘所反映的,是本地資金流量的緊張程度,通常視 2,000 億元大關為警戒綫。而在 2018 年,銀行體系結餘亦曾跌至大約 700 億元水平。

當資金周轉緊絀,銀行與銀行之間借錢時,利息自然會增加,港元銀行同業拆息就被扯高。分析師預期,當銀行體系結餘跌到 1,000 億元水平,本港銀行也很可能會加息來挽留資金。其中一個直接影響是,供樓成本有機會上升,減低入市意欲,令樓市受壓;同時,有意申請貸款的人士也要盡早計劃,衡量風險。

香港政府在 1983 年推出聯繫匯率制度時,其實並未規定香港註冊銀行要在外匯基金管理局(金管局前身)開設結算戶口,故初時銀行體系結餘並不透明。到 1988 年政府才修改法例,要求香港銀行公會結算所管理的銀行,必須經當時政府的金融科,在外匯基金開設結算戶口。1993 年香港金管局成立,再加強管理金融體系。到 1996 年,香港銀行同業交易實施即時支付結算系統。現時,金管局每個交易日都會把最新銀行體系結餘上載到網站,令運作更透明。

在美元強勢的情況下,香港現時資金不斷流出,由 5 月中到 7 月 22 日,金管局已累計入市 23 次,累計接錢逾 1,720 億元,銀行體系結餘由 5 月中的 3,370 億元,跌至大約 1,600 億元水平。需要澄清的是,銀行體系結餘並不代表香港銀行總存款(截至去年 6 月有 15 萬億港元),更不代表香港人全部身家。銀行體系結餘所反映的,是本地資金流量的緊張程度,通常視 2,000 億元大關為警戒綫。而在 2018 年,銀行體系結餘亦曾跌至大約 700 億元水平。

當資金周轉緊絀,銀行與銀行之間借錢時,利息自然會增加,港元銀行同業拆息就被扯高。分析師預期,當銀行體系結餘跌到 1,000 億元水平,本港銀行也很可能會加息來挽留資金。其中一個直接影響是,供樓成本有機會上升,減低入市意欲,令樓市受壓;同時,有意申請貸款的人士也要盡早計劃,衡量風險。

結餘將減少至969.77港元 我仲有錢過本港銀行體系

我仲有錢過本港銀行體系

我仲有錢過本港銀行體系

我仲有錢過本港銀行體系

酒牙

酒牙

差一個字差咁遠

星期五千升就係香港接?

活期d息好撚正

香港新聞是是旦旦

我銀行戶口仲多過佢

樓主:天幕就係我,我就係天幕