Leveraged ETF 討論區 (3)

Outliers

978 回覆

21 Like

0 Dislike

第 1 頁第 2 頁第 3 頁第 4 頁第 5 頁第 6 頁第 7 頁第 8 頁第 9 頁第 10 頁第 11 頁第 12 頁第 13 頁第 14 頁第 15 頁第 16 頁第 17 頁第 18 頁第 19 頁第 20 頁第 21 頁第 22 頁第 23 頁第 24 頁第 25 頁第 26 頁第 27 頁第 28 頁第 29 頁第 30 頁第 31 頁第 32 頁第 33 頁第 34 頁第 35 頁第 36 頁第 37 頁第 38 頁第 39 頁第 40 頁

樓主有無意見 暫時廿中 岩岩做野半年

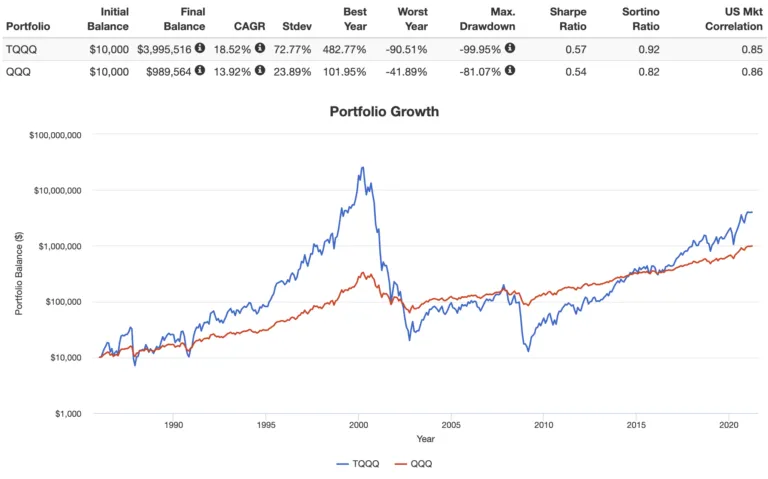

2000 年科網爆破, TQQQ一直到追到去2007 年底先番家鄉 ,之後屎忽都未暖2008海嘯殺到,係2000年頭入貨的,你等足7年其間仲要月供,仲要08年又插,玩到2010,呢10年真係忍到?

08 年前無QE

講完。

講完。

將來係點?繼續qe梗係happyhappy啦, 有時應記舊時無 話就話qe吸毒吸上癮啫

我真係覺得無乜所謂

如果你之後不斷返工都會不斷擺錢落去,一開始依$2500唔太significant

睇吓你性格係點,如果傾向保守就Cash/VOO,進取就TQQQ

如果你之後不斷返工都會不斷擺錢落去,一開始依$2500唔太significant

睇吓你性格係點,如果傾向保守就Cash/VOO,進取就TQQQ

如果呢十年咁啱係人生最重要果十年就仆街

即係30-40歲,買樓結婚生仔都係呢十年

即係30-40歲,買樓結婚生仔都係呢十年

的確 當時我就係咁,責哂股票但又要攪結婚

當時我就係咁,責哂股票但又要攪結婚

當時我就係咁,責哂股票但又要攪結婚

當時我就係咁,責哂股票但又要攪結婚Yes, IB HKD轉USD 幾次都係收我$2 USD

命運好多時都係受時勢影響

香港人60後、70後、80後、90後、00後命運都好唔同

香港人60後、70後、80後、90後、00後命運都好唔同

係,見連登好多90後、00後埋怨機會唔及60後、70後多

其實每個年代都有佢嘅機會,反正時間唔會返轉頭,不如諗下點樣可以好好把握眼前嘅機會好過

其實每個年代都有佢嘅機會,反正時間唔會返轉頭,不如諗下點樣可以好好把握眼前嘅機會好過

2020年大好機會

2020年好多清搵到第一桶金,有啲仲財自埋添

SQQQ

我都睇唔明加息對長債ETF 既影響。

長債ETF,因為要保持Average duration(例如TLT保持住26.08 years)

所以會定期賣走時間短左既債(低息環境,較貴但低息既A債);

買返新出既長債(加息環境,較平但高息既B債)。

1. 所以慢慢加息既話,比時間ETF去更換新舊債後就會對沖左債價下跌?

2. 但加息後,B債雖然可以便宜買,但賣A債個價應該會更低(因為A債低息)?一來一回,隻ETF應該會下跌?

1.同2. 之間邊樣影響大D諗唔通。

而我用緊EDV 買入既係長期零息債,就更加睇唔明。

所以岩岩賣走曬EDV轉左隻NUSI (做NDX100 cover call 再把call既錢買put同派息既ETF) 當現金儲備,至少我明白佢做緊咩。

遲D真係到加息,再留意下債ETF既走向。

長債ETF,因為要保持Average duration(例如TLT保持住26.08 years)

所以會定期賣走時間短左既債(低息環境,較貴但低息既A債);

買返新出既長債(加息環境,較平但高息既B債)。

1. 所以慢慢加息既話,比時間ETF去更換新舊債後就會對沖左債價下跌?

2. 但加息後,B債雖然可以便宜買,但賣A債個價應該會更低(因為A債低息)?一來一回,隻ETF應該會下跌?

1.同2. 之間邊樣影響大D諗唔通。

而我用緊EDV 買入既係長期零息債,就更加睇唔明。

所以岩岩賣走曬EDV轉左隻NUSI (做NDX100 cover call 再把call既錢買put同派息既ETF) 當現金儲備,至少我明白佢做緊咩。

遲D真係到加息,再留意下債ETF既走向。

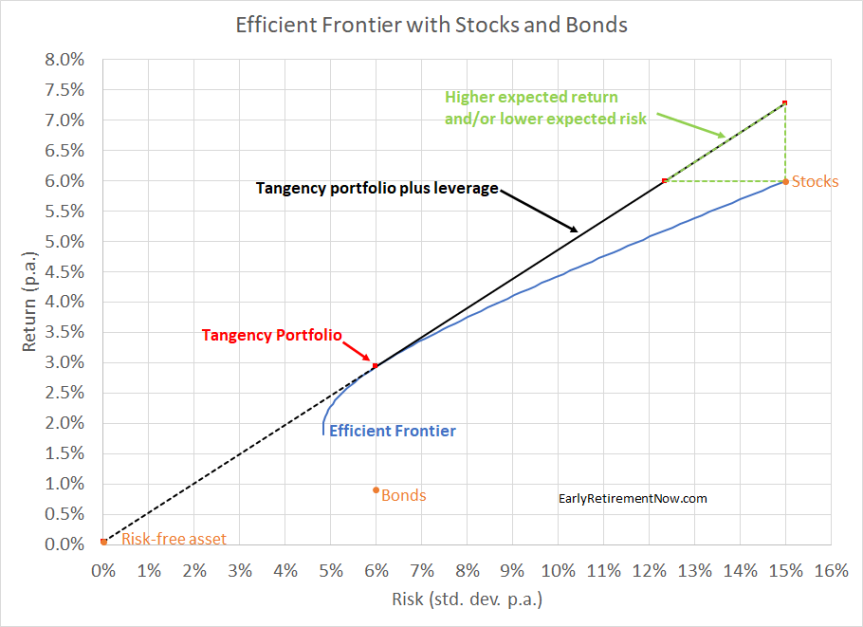

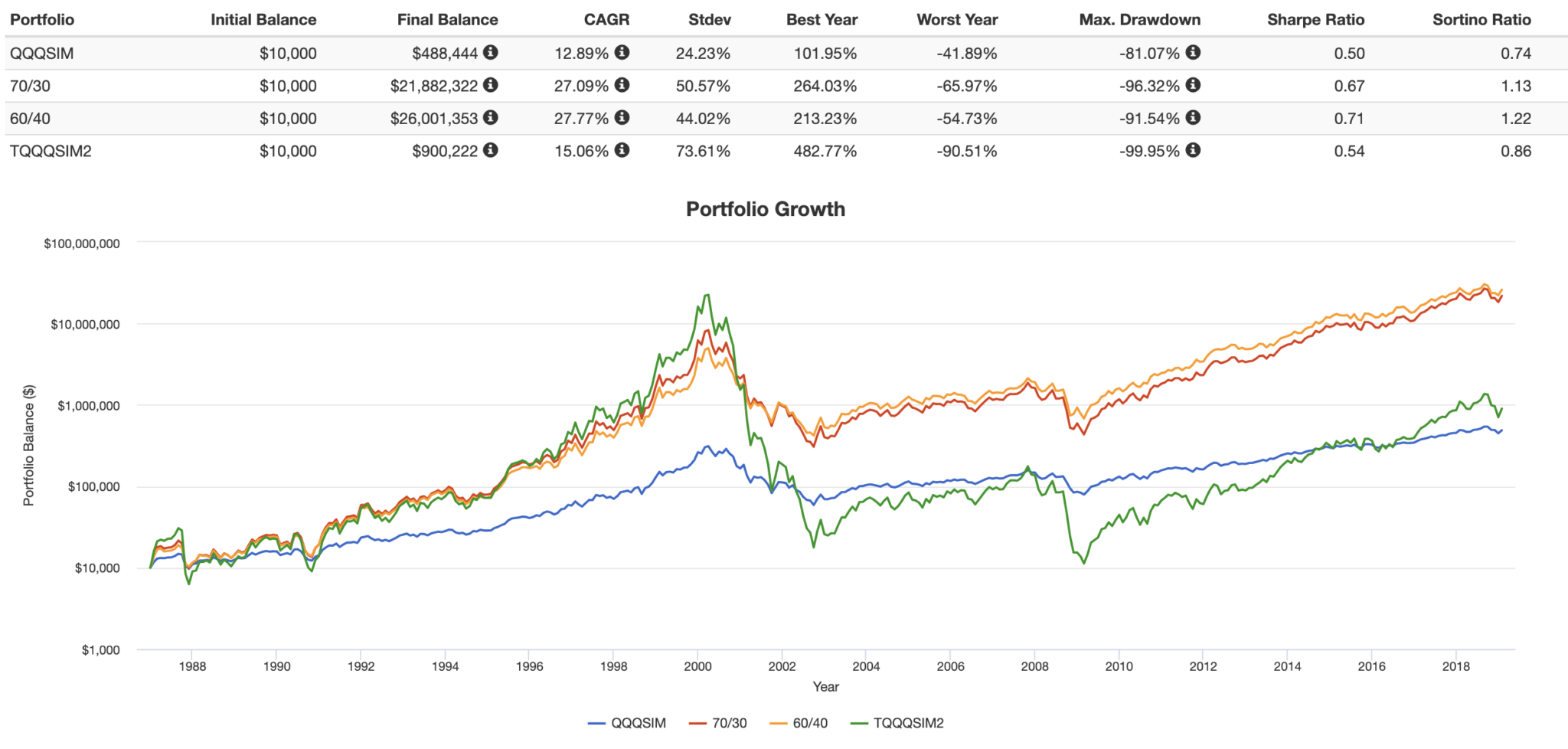

點解TQQQ:TMF係60:40而唔係其他?

- 用risk parity既角度出發追求equal risk contribution既結果係40/60,但係後尾Hediefundie自己都改番55/45

- 點解55:45?因為呢個係max sharpe/tangency portfolio

理論上 風險同回報只會在你可以零成本leverage先會成正比

實際上過左某一點 你既額外回報所受既風險都會越大

而最好果一點就叫tangency portfolio

backtest既時候不論係TQQQ定UPRO 個tangency portfolio都係55:45左右

咁點解要60/40?

1) Sharpe ratio基本上同55:45一樣 偷偷地賺多小小可以接受既

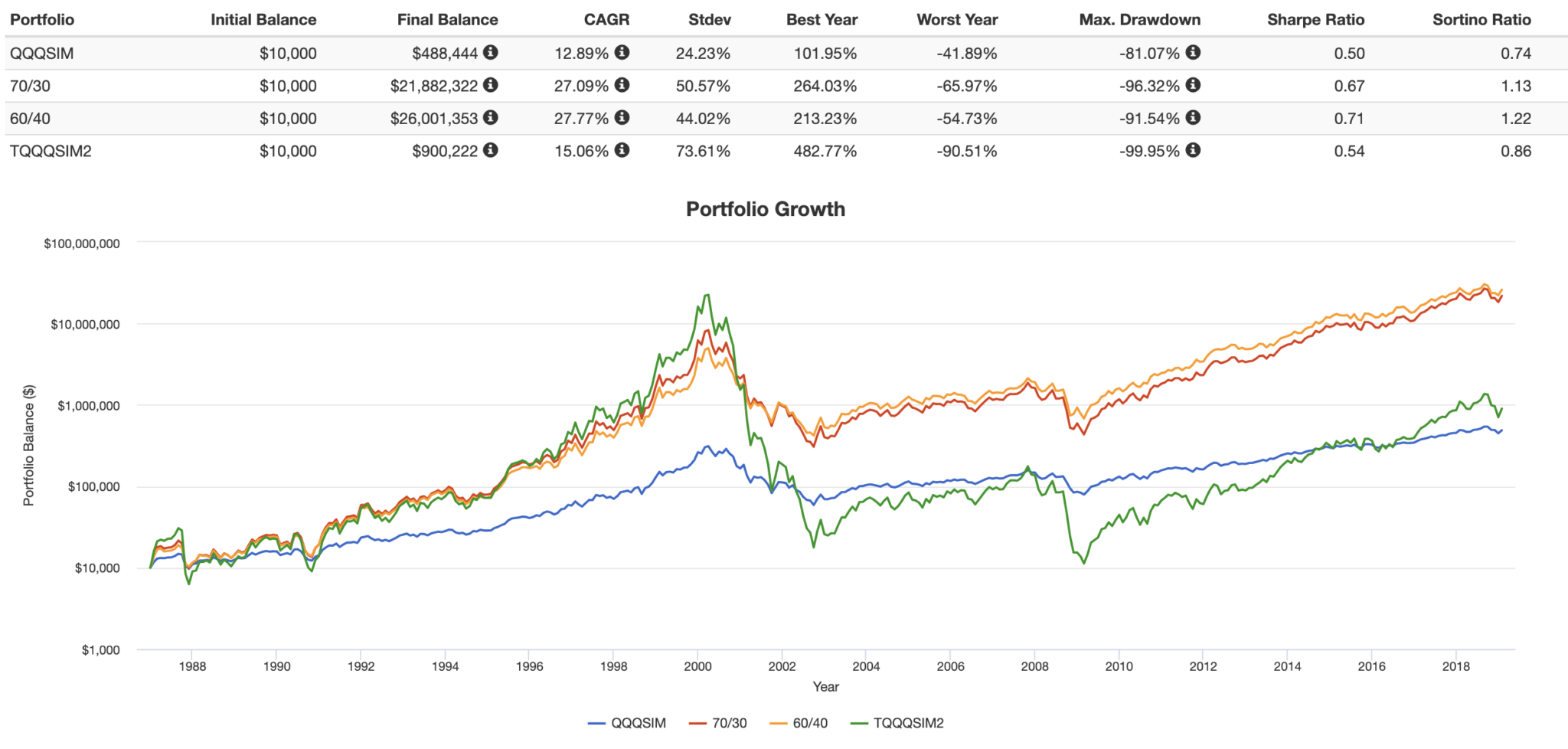

2) 如果你由1987 (因為NQ100由1987開始)開始backtest,硬食埋2000個dot com bubble,60/40係贏曬所有比例,包括all in TQQQ

3) 冇得解,網上真係搵唔到源頭但60/40已經流傳左好耐...

- 用risk parity既角度出發追求equal risk contribution既結果係40/60,但係後尾Hediefundie自己都改番55/45

- 點解55:45?因為呢個係max sharpe/tangency portfolio

理論上 風險同回報只會在你可以零成本leverage先會成正比

實際上過左某一點 你既額外回報所受既風險都會越大

而最好果一點就叫tangency portfolio

backtest既時候不論係TQQQ定UPRO 個tangency portfolio都係55:45左右

咁點解要60/40?

1) Sharpe ratio基本上同55:45一樣 偷偷地賺多小小可以接受既

2) 如果你由1987 (因為NQ100由1987開始)開始backtest,硬食埋2000個dot com bubble,60/40係贏曬所有比例,包括all in TQQQ

3) 冇得解,網上真係搵唔到源頭但60/40已經流傳左好耐...

幅圖係optimised portfolio篇文?

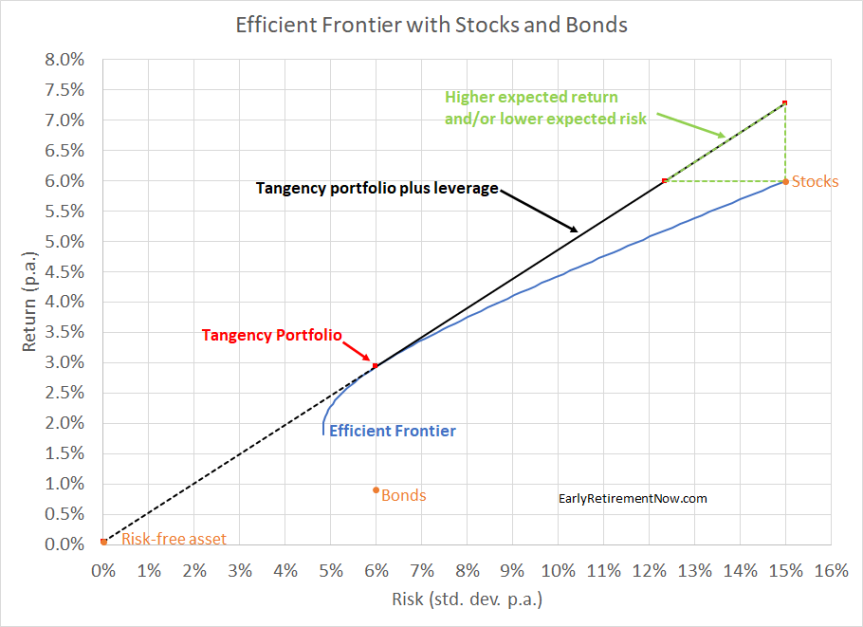

補充小小

上面tangency portfolio個risk free market plot左係個origin到

不過有時risk free rate可以係正數

拉出黎條直線係可以用risk free rate去leverage先岩

上面tangency portfolio個risk free market plot左係個origin到

不過有時risk free rate可以係正數

拉出黎條直線係可以用risk free rate去leverage先岩

我都睇唔明加息對長債ETF 既影響。求分享

長債ETF,因為要保持Average duration(例如TLT保持住26.08 years)

所以會定期賣走時間短左既債(低息環境,較貴但低息既A債);

買返新出既長債(加息環境,較平但高息既B債)。

1. 所以慢慢加息既話,比時間ETF去更換新舊債後就會對沖左債價下跌?

2. 但加息後,B債雖然可以便宜買,但賣A債個價應該會更低(因為A債低息)?一來一回,隻ETF應該會下跌?

1.同2. 之間邊樣影響大D諗唔通。

而我用緊EDV 買入既係長期零息債,就更加睇唔明。

所以岩岩賣走曬EDV轉左隻NUSI (做NDX100 cover call 再把call既錢買put同派息既ETF) 當現金儲備,至少我明白佢做緊咩。

遲D真係到加息,再留意下債ETF既走向。

我諗緊用咩方法去分析TLT

我諗到兩樣功課俾自己得閒做。

1. Download TLT holdings,試下自己計唔計得返佢個NAV出嚟先

https://www.ishares.com/us/products/239454/ishares-20-year-treasury-bond-etf/1467271812596.ajax?fileType=csv&fileName=TLT_holdings&dataType=fund

2. 如果(1)搞得掂計得返,就可以簡化個問題:

假設我用$100成立一個新嘅債券ETF。

第一年就買一張30年國債,第二年就賣走第一張,然後再買另一張新嘅30年國債。

然後自己模擬吓依個簡化咗嘅ETF價值嘅轉變,加息有咩影響,唔知會唔會有咩insight。

題外話想問下outlier 巴你覺得all weather portfolio 點樣,有人嘗試用leveraged etf去砌all weather portfolio, backtest 出黎結果幾好, 最大跌幅同埋報酬率都跑贏標普500一條街, 不過網上好多人都話呢個組合表現咁好只係因為過去幾十年嚟美國都係處於低利率環境, 令到長債表現好,而Ray dalio甚至曾經講到而家呢一個經濟環境債券係垃圾, 所以搞到我都唔知應唔應該用呢一個組合想問下你意見, 詳細你可以睇下呢一個網站

https://www.optimizedportfolio.com/all-weather-portfolio/

https://www.optimizedportfolio.com/all-weather-portfolio/

唔係岩岩相反過去幾十年係高利率環境咩

有rebalancing既話同我對TMF既回應差唔多

低利率數字上會拉低回報但影響唔大

不過呢個portfolio equity比例相當低

咁樣利率個影響會放大左

有rebalancing既話同我對TMF既回應差唔多

低利率數字上會拉低回報但影響唔大

不過呢個portfolio equity比例相當低

咁樣利率個影響會放大左